今回は、贈与税を学習します。

「今年こそは出題されるかも!」と毎年言われているのに、全然出題されていない分野です。

今年も出る出る詐欺にならないといいのですが笑

贈与税は、覚えることは2つの制度だけ!

この単元も簡単ですが、2つの制度は紛らわしいので問題文をよく読みましょう。

30分もあればひと通り学習が終わるところですので、サクッとインプット、アウトプットをやりましょう。

あこ課長

あこ課長贈与税は国税です。

贈与税・相続税

贈与税は、贈与(死因贈与を除く)によって財産を取得した個人に課される税金。(個人→個人)

申告納税。

相続税は、相続等によって財産を取得した個人に課される税金。(もらった人が払う)

非課税と相続時精算課税の特例

住宅取得等資金の贈与を受けた場合の非課税。

住宅取得等資金の贈与を受けた場合の相続時精算課税の特例。

住宅取得等資金の贈与を受けた場合の相続時精算課税の特例

祖父母や親から、1月1日において18歳以上である孫や子への自己の住宅の取得や、増改築のための住宅取得の資金の贈与であること。

・贈与時には軽減された贈与税を納付し、相続時において相続税で精算する。

特例の条件

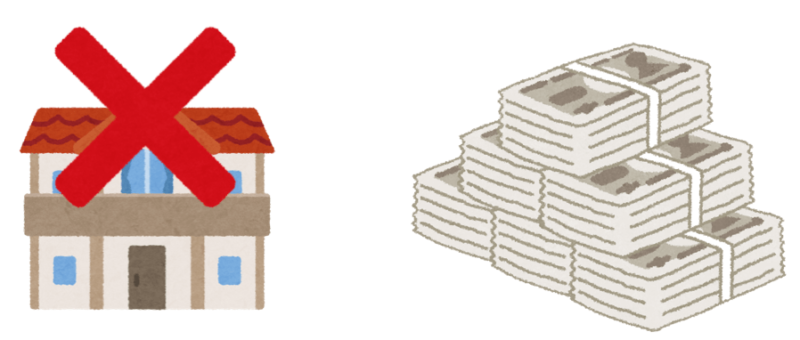

①住宅取得等資金の贈与であること。(住宅自体の贈与×)

②受贈者の所得金額要件はない。

③取得等をする家屋の床面積が40㎡以上で、床面積の2分の1以上が自己の居住用であること。

④住宅取得等資金の贈与を受けた年の、翌年3月15日までに取得の資金に充て、そのうえで居住すること。

⑤既存住宅の場合は、新耐震基準に適合していること。

⑥暦年贈与と併用できる。

住宅取得等資金の贈与を受けた場合の非課税

直系尊属(祖父母や親)から、1月1日において18歳以上である者(孫や子)が、自己の住宅の取得や、増改築のため住宅取得の資金の贈与を受けた場合、一定の金額が非課税になる。

特例の条件

①住宅取得等資金の贈与であること。(住宅自体の贈与×)

②受贈者の所得合計金額が2000万円以下であること。

③取得等をする家屋の床面積が50㎡以上240㎡以下で、床面積の2分の1以上が自己の居住用であること。ただし、合計所得金額が1000万円以下の場合は、床面積が40㎡以上240㎡以下であること。

④既存住宅の場合は、新耐震基準に適合していること。

⑤暦年贈与または相続時精算課税の特例と併用できる。

非課税と特例のまとめ

問題に挑戦!

「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」に関する次の記述は誤っている。どこが誤っているのかを見つけ、理由を述べよ。

1.直系尊属から住宅用の家屋の贈与を受けた場合でも、この特例の適用を受けることができる。

2.日本国外に住宅用の家屋を新築した場合でも、この特例の適用を受けることができる。

3.受贈者について、住宅取得等資金の贈与を受けた年の所得税法に定める合計所得金額が2,000万円を超える場合でも、この特例の適用を受けることができる。

【番外編】

住宅取得のための資金の贈与を受けた者について、その年の所得税法に定める合計所得金額が2,000万円を超えている場合でも、適用できる贈与の特例はなにか?

問題の解説は「あこ課長の宅建講座 贈与税」を御覧ください。

YouTube:あこ課長の宅建講座も併せてご覧ください。

ブログと連動していますので、さらに理解力がUPしますよ。