今回は、不動産取得税を学習します。

不動産を取得したときに支払う税金のことです。

読んで字の如くですね。

宅建の税金問題は計算はありませんので数字アレルギーの方でも大丈夫です。

ポイントをおさえて覚えれば簡単に得点ができます。

諦めずに1点をゲットしましょう。

あこ課長

あこ課長不動産取得税は地方税です。

課税主体・納税義務者・課税客体

不動産を取得した場合、不動産取得税がかかる。

| 課税主体 | 不動産が所在する都道府県 (道府県税) |

| 納税義務者 | 不動産の所有権を取得した者 (特例あり) |

| 課税客体 | 不動産の所有権の取得。有償、無償は関係ない。登記の有無も関係ない 売買、交換、贈与、新築、増築、改築(改築の場合、家屋の価値が増加した場合) |

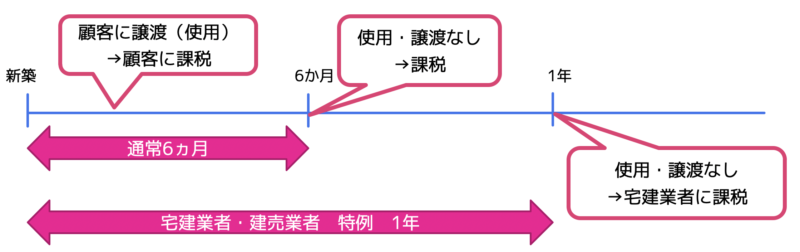

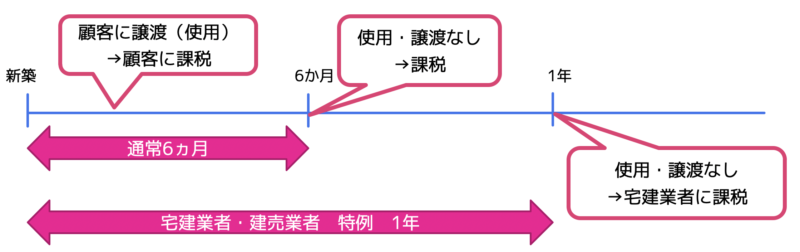

納税義務者の特例

新築家屋の場合、最初の使用または譲渡が行われた日に家屋の取得があったものとみなす。

新築された日から6ヵ月を経過しても使用や譲渡が行われないときは、6ヵ月を経過した日に取得があったものとみなす。

宅建業者等による建売販売などの場合、住宅を新築した日から1年を経過しても使用や譲渡が行われないときは、1年を経過した日に取得があったものとみなす。

非課税・課税標準・税率・納付方法

| 非課税 | 取得者が国・地方公共団体であるとき 相続・法人の合併等によって不動産を取得したとき |

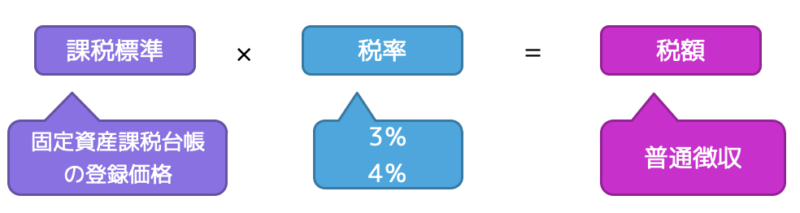

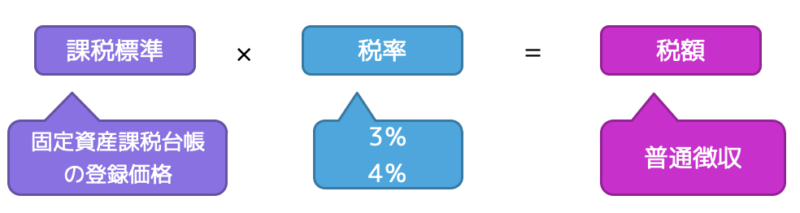

| 課税標準 | 固定資産課税台帳に登録されている価格 ※新築家屋や改築の場合は、都道府県知事が価格を決定する |

| 税率 | 標準税率は4%だが、土地・家屋(住宅)の場合は標準税率3%(100分の3)とする特則がある 住宅以外の家屋(店舗、事務所等)の場合は、標準税率のまま4%(100分の4) |

| 納付方法 | 普通徴収 |

課税標準の特例

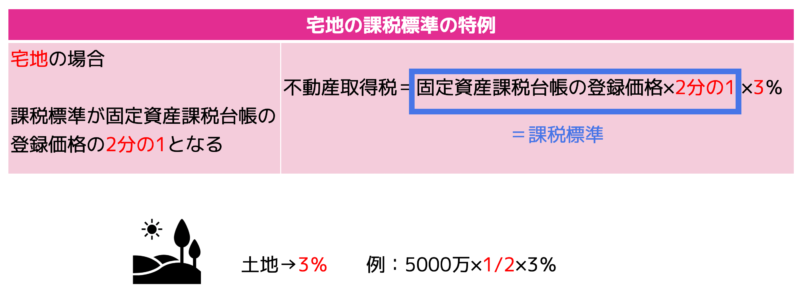

宅地の場合

宅地の場合、課税標準が固定資産課税台帳の登録価格の2分の1となる。

不動産取得税=固定資産課税台帳の登録価格×2分の1 ×3%。

住宅の場合

新築住宅の場合、1200万円の控除がある。

不動産取得税=(固定資産課税台帳の登録価格ー1200万円)×3%

●住宅の床面積は50㎡(新築賃貸住宅は40㎡)以上240㎡以下

●個人も法人も新築住宅取得の場合は適用OK

●自己居住用も賃貸住宅も適用OK

※中古住宅の場合は個人が自己の居住の用に供するときのみ。法人はダメ。賃貸住宅ダメ。

※控除額等も新築と条件が違う。

免税点

| 土地の取得 | 10万円未満 |

| 建築による家屋の取得(新築・増改築) | 1戸につき23万円未満 |

| その他の家屋の取得(売買・交換・贈与等) | 1戸につき12万円未満 |

免税点ごろあわせ

問題に挑戦!

不動産取得税に関する次の記述はマルかバツか

1.土地を取得した場合に、 不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。

2.平成10年4月に建築された床面積200㎡の中古住宅を法人が取得した場合の当該取得に係る不動産取得税の課税標準の算定については、当該住宅の価格から1,200万円が控除される。

3.商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。

4.不動産取得税は、不動産の取得に対して課される税であるので、相続により不動産を取得した場合にも課税される。

問題の解説は「あこ課長の宅建講座 不動産取得税」を御覧ください。

YouTube:あこ課長の宅建講座も併せてご覧ください。

ブログと連動していますので、さらに理解力がUPしますよ。