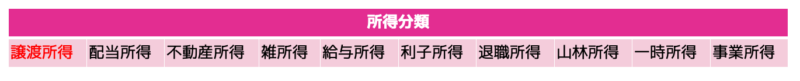

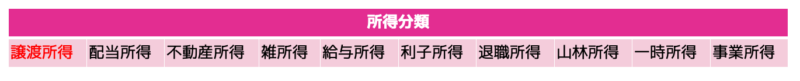

今回から3回、譲渡所得税について学習します。

私の動画のアウトプット問題を見ていた方、過去問をまんべんなくやっていた方は解けたと思いますが、正直捨て問のような問題でした。

基本的には宅建試験では、不動産を譲渡して、儲けが出た場合の譲渡所得税が出題されます。

ですので、土地建物の譲渡所得を学習していきます。

これが税金のなかで、1番苦労する方が多いと思います。

コツは「特例や控除はどんなときに使えるのか?」を意識しましょう。

なるべく図解しながら、分かりやすく解説をします。

あこ課長

あこ課長所得税は国税です。

譲渡所得

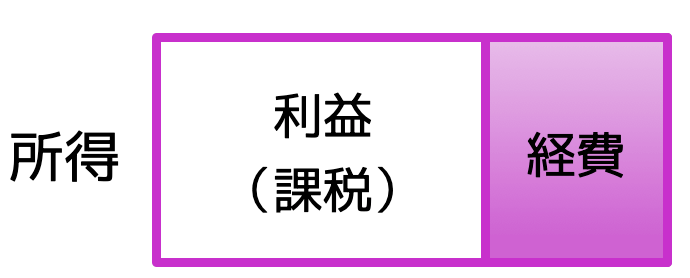

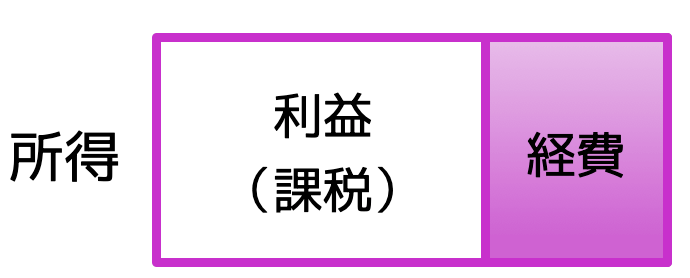

所得(個人が1年間に得た収入から、かかった経費を差し引いた金額)にかかる税金。

譲渡所得=総収入金額ー(取得費+譲渡費用)

| 取得費 | 譲渡した資産の購入代金、取得時の仲介手数料、登録免許税、不動産取得税など ※取得費が不明な場合、収入金額の5%を取得費とすることができる |

| 譲渡費用 | 譲渡時の仲介手数料、印紙税、解体費用など |

個人が、土地や建物などを譲渡(売却)して利益を得れば、その利益に対して課税される。

課税主体・納税義務者・課税客体・非課税

| 課税主体 | 国 |

| 納税義務者 | 資産の譲渡により所得を得た個人 ※個人の宅建業者が販売目的で所有している土地を譲渡した場合には、譲渡所得ではなく事業所得となる |

| 課税客体 | 資産の譲渡所得 ※宅建試験で出題 |

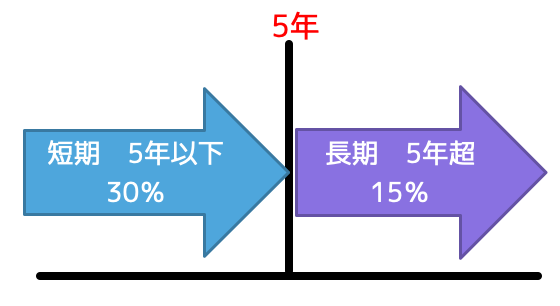

短期譲渡所得と長期譲渡所得

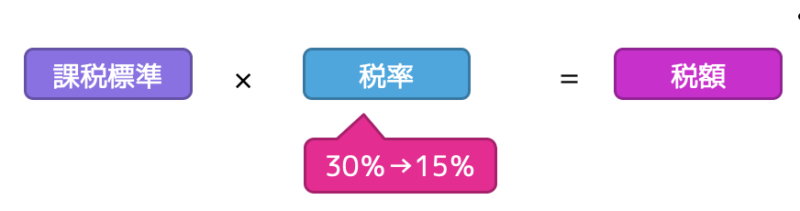

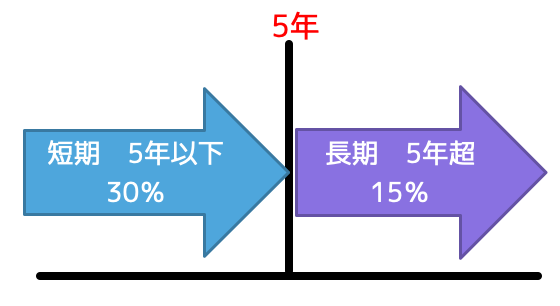

| 短期譲渡所得 | 取得日の翌日から譲渡した年の1月1日における所有期間が5年以下の譲渡 | 税率:30% |

| 長期譲渡所得 | 取得日の翌日から譲渡した年の1月1日における所有期間が5年超の譲渡 | 税率:15% |

特別控除:課税標準の特例

収用等の特別控除

収用等によって土地や建物を譲渡した場合、譲渡所得の金額から最高5000万円を控除することができる。

課税譲渡所得の金額=総収入金額ー(取得費+譲渡費用)-5000万円。

譲渡した居住用財産の所有期間が、短期でも長期でも利用できる。

居住用財産の3000万円の特別控除

居住用財産を譲渡して譲渡益が生じた場合、譲渡所得の金額から最高3000万円を控除することができる。

課税譲渡所得の金額=総収入金額ー(取得費+譲渡費用)-3000万円。

譲渡した居住用財産の所有期間が、短期でも長期でも利用できる。

譲渡する居住用財産の要件

①現に自己の居住の用に供している家屋であること。

②現に居住の用に供している家屋とともに行う、その敷地の用に供されている土地または権利であること。

③家屋に居住しなくなった日以降、3年を経過する年の12月31日までに家屋、土地、権利を譲渡すること。

④特例により、相続した家屋等のうち空き家になっているものを譲渡すること。

居住用財産の特別控除の適用が受けられない場合

①配偶者、直系血族、生計を一にする親族、内縁関係者等への譲渡をする場合。

②新たに居住用財産を取得したときに買換え等の特例を選択、適用を受けている場合。

③前年、または前々年に「居住用財産の3000万円の特別控除」を受けている場合。その年、前年、または前々年に「居住用財産の買換え等の特例」を受けている場合。

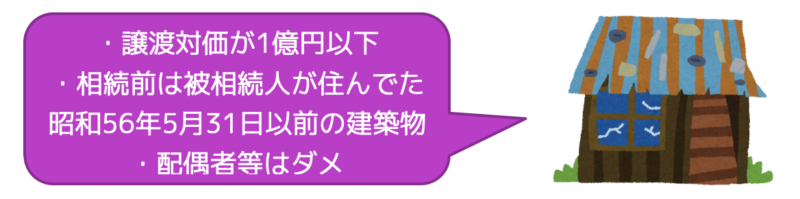

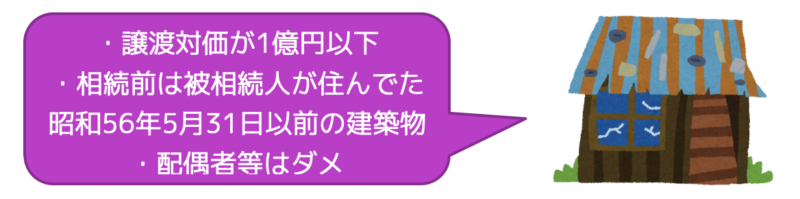

空き家にかかる3000万円の特別控除

相続の開始直前において、被相続人の居住用であった家屋で、その後、空き家になっていた家屋を一定期間内に譲渡した場合には、その譲渡所得の金額から最高3000万円を控除できる。

譲渡する居住用財産の要件

①相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

②譲渡時において一定の耐震基準を満たすものであること。

③1981年(昭和56年)5月31日以前に建築された家屋であること。

④マンションなど区分所有建物でないこと。

⑤相続開始日から3年を経過する年の12月31日までに譲渡したこと。

⑥譲渡対価が1億円以下であること。

⑦配偶者、直系血族、生計を一にする親族等への譲渡ではないこと。

問題に挑戦!

居住用財産を譲渡した場合における譲渡所得の所得税の課税に関する次の記述は誤っている。どこが誤っているのかを見つけ、理由を述べよ。

1.令和7年1月1日において所有期間が10年以下の居住用財産を譲渡した場合、居住用財産の譲渡所得の3,000万円特別控除(租税特別措置法第35条第1項)を適用することができない。

2.令和7年1月1日において所有期間が10年を超える居住用財産について、その者と生計を一にしていない孫に譲渡した場合には、居住用財産の譲渡所得の3,000万円特別控除を適用することができる。

3.譲渡所得とは資産の譲渡による所得をいうので、個人の宅地建物取引業者が販売の目的で所有している土地を譲渡した場合には、譲渡所得として課税される。

4.居住の用に供していた家屋をその者が居住の用に供さなくなった日から2年を経過する日の翌日に譲渡した場合には、その譲渡について、居住用財産の譲渡所得の特別控除の適用を受けることができない。

問題の解説は「あこ課長の宅建講座 譲渡所得税1」を御覧ください。

YouTube:あこ課長の宅建講座も併せてご覧ください。

ブログと連動していますので、さらに理解力がUPしますよ。