今回は、印紙税について学習します。

印紙税はどんなときに、いくら分の印紙を貼るか?つまり課税標準の問題がよく出ます。

一覧表と、まとめ図も作りましたので、ぜひご覧ください。

最後にアウトプット問題もありますので、チャレンジしてくださいね。

あこ課長

あこ課長印紙税は国税です。

課税主体・納税義務者・課税客体

課税文書を作成した場合に課される税金。

| 課税主体 | 国 |

| 納税義務者 | 課税文書の作成者 |

| 課税客体 | 課税文書(売買契約書等)に対して税金がかかる |

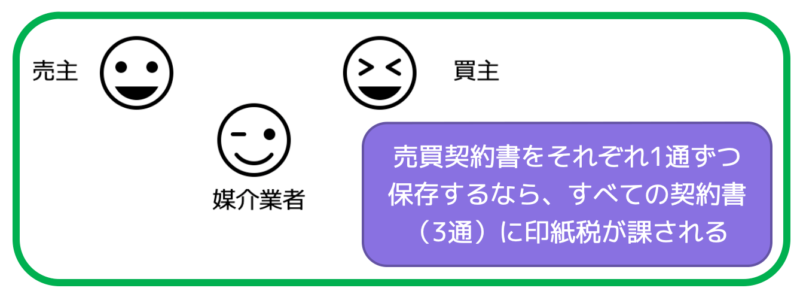

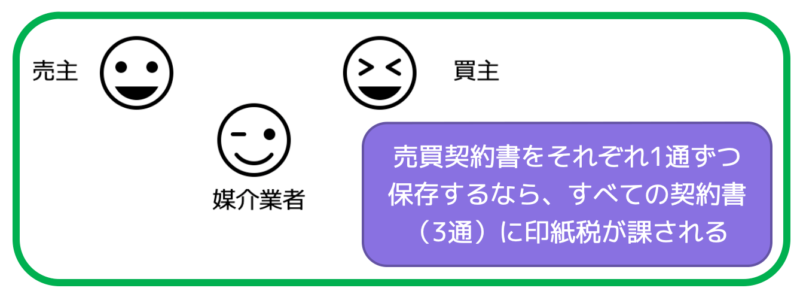

1つの課税文書を2人以上で作成した場合には、連帯して納付する義務がある。

課税文書

課税文書に該当するもの

①不動産の譲渡に関する契約書→売買契約書・交換契約書など。

②金銭等の受取書・領収書(5万円以上)。

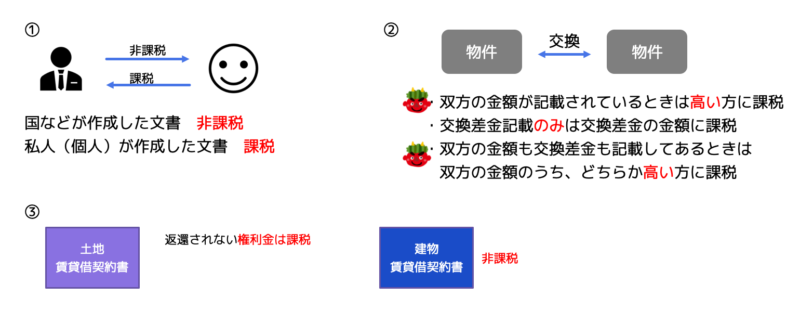

③地上権または土地の賃借権の設定・譲渡に関する契約書→土地の賃貸借契約書など。

④請負に関する契約書→工事請負契約書など 。

⑤一時的に作成する仮契約書や覚書など。

課税文書に該当しないもの。

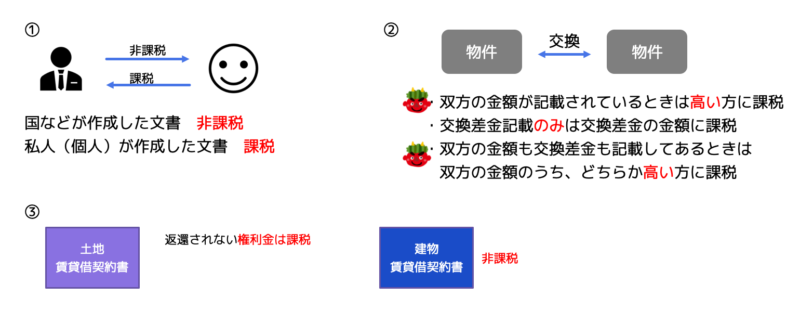

①土地以外の賃借権の設定・譲渡に関する契約書→建物の賃貸借契約書など。

②抵当権・永小作権・地役権・質権の設定・譲渡に関する契約書→抵当権の設定契約書など。

③委任に関する契約書→媒介契約書・委任契約書など。

④使用貸借に関する契約書。

非課税

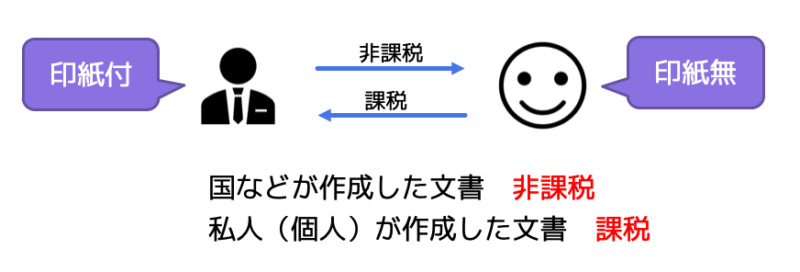

①国、地方公共団体が作成する文書。

※国と個人で作成したら、国が保存している個人が作成した文書に課税される

②記載金額5万円未満の受取書

③営業に関しない受取書(個人住宅の売却時の領収書など)

④建物の賃貸借契約書等

課税標準

電子契約の場合は非課税となる。

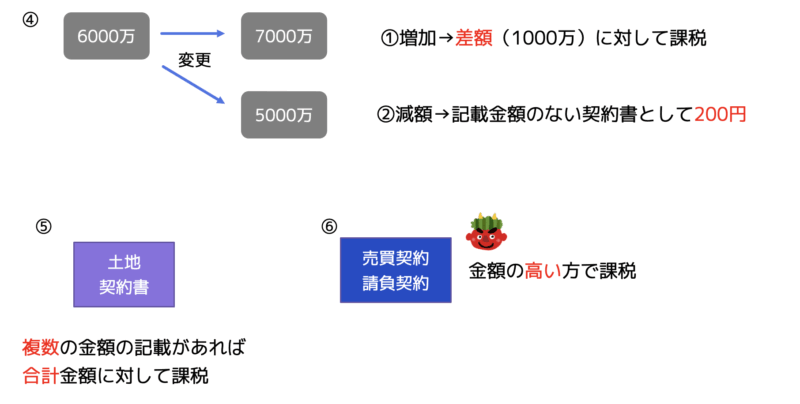

文書に記載された金額 ※複数の金額が記載されている場合は、その合計額。消費税は含まない。

金額の記載のない契約書については一律200円

| 契約書 | 記載金額 |

| 売買契約書 | 売買代金 |

| 交換契約書 | 対象物の双方の金額が記載されているとき →いずれか高い方の金額 交換差金のみが記載されているとき →交換差金の金額 |

| 贈与契約書 | 記載金額のない契約書として200円の印紙税が課される |

| 地上権または土地の賃借権の設定・譲渡に関する契約書等 | 権利金や礼金など、後日返還されることが予定されていない金額に対して課税 (返還される予定がある保証金や敷金は該当しない) |

| 変更契約書 | ・契約金額を増加させるとき →増加金額に対して課税 ・契約金額を減少させるとき →記載金額のない契約書として200円課税 |

一通の契約書に売買契約と請負契約の両方が併記されている場合は、高い方の金額にかかる文書として課税される。

納付方法

印紙を貼付して、消印する方法によって納付。

印紙を貼る場合は、文書と印紙の彩紋とにかけて判明に消印しなければならない。

また、作成者、その代理人、使用人、その他の従業員の印章もしくは署名で消さなければならない。

過怠税

貼付のない場合は、原則、不貼付額の3倍の過怠税を支払う。(契約は有効)自己申告の場合は1.1倍。

印紙は貼付されているが、消印のないものは、印紙の額面金額分の過怠税を支払う。

まとめ図解

問題に挑戦!

印紙税に関する次の記述はマルかバツか。

1.印紙税の課税文書である不動産譲渡契約書を作成したが、印紙税を納付せず、その事実が税務調査により判明した場合は、納付しなかった印紙税額と納付しなかった印紙税額の10%に相当する金額の合計額が過怠税として徴収される。

2.「Aの所有する甲土地(価額3,000万円)とBの所有する乙土地(価額3,500万円)を交換する」旨の土地交換契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は3,500万円である。

3.「Aの所有する甲土地(価額3,000万円)をBに贈与する」旨の贈与契約書を作成した場合、印紙税の課税標準となる当該契約書の記載金額は、3,000万円である。

4.売上代金に係る金銭の受取書(領収書)は記載された受取金額が3万円未満の場合、印紙税が課されないことから、不動産売買の仲介手数料として、現金49,500円(消費税及び地方消費税を含む。)を受け取り、それを受領した旨の領収書を作成した場合、受取金額に応じた印紙税が課される。

問題の解説は「あこ課長の宅建講座 印紙税」を御覧ください。

YouTube:あこ課長の宅建講座も併せてご覧ください。

ブログと連動していますので、さらに理解力がUPしますよ。